アベノミクスの失敗で、日本経済の破綻がひたひたと迫ってきている。

何時か来た道。懲りない日本経済、アベノミクス

不動産市場、「危険な事態」が密かに進行...大手不動産、負債が異常膨張で霞む「出口」

http://biz-journal.jp/2016/08/post_16378.html

Businesss Journal

住友不動産本社が所在する新宿NSビル(「Wikipedia」より/Rs1421)

大手不動産会社の有利子負債総額が増えている。三菱地所、三井不動産、住友不動産の大手3社の2016年3月期の有利子負債残高は3社合計で約7.6兆円にものぼる。3社の売上高合計は約3.4兆円であるから、なんと売上高の2倍以上の有利子負債を抱えていることになる。

とりわけ、有利子負債が多いのが住友不動産である。8549億円の売上高に対する有利子負債は3兆1589億円、売上の3.7倍もの有利子負債を計上している。有利子負債額が多いとされるソフトバンクグループが、売上高9.2兆円に対して有利子負債額11.9兆円、倍率にして1.3倍であることを考えると、その数値は突出している。

不動産業は、土地という原材料を仕入れて、建物等を建設して、テナントに賃貸する、あるいは加工後の不動産を売却すること(たとえば分譲マンション、あるいは収益用不動産として)で、収益を計上していくのがビジネスモデルだ。

ここ数年、不動産業界は、アベノミクスによる「低金利政策」の恩恵を一番に享受してきた。融資審査の緩んだ金融機関から、大量の資金を借りて不動産に投資をする。大企業は円安の恩恵を受けて業績を伸ばす。業績の伸長は、事業の拡大や新たな雇用を生み出し、オフィス床に対する需要が活発になる。国による徹底した新築住宅優遇策(たとえば、住宅ローン金利、所得税減税など)と株高誘導、都心部における容積率緩和などによって、分譲マンションは、折からの円安によって押し寄せた外国人投資マネーの恩恵まで取り込んで好調を維持することができた。

世界的に異質な日本のREIT

もうひとつ、不動産業界を「勇気づけた」のが、日本銀行によるREIT(不動産投資信託)の買い支えである。日銀は10年以降、国債以外にもREITやETF(上場投資信託)などへの投資を始め、REITについては現在、年間で900億円を投資し、5月末時点で購入残高は3159億円にものぼっている。

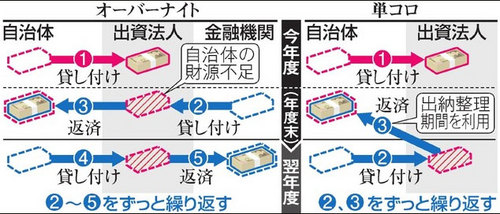

日本のREITは世界的にも「珍しい」手法で運用されている。つまり、REITにはスポンサー会社があって、このスポンサーがREITの運用に大きく関与するという「外部運用型」の形態をとっている。

たとえば、米国などではREITはすべて内部運用型である。内部運用型とは、REIT自身が自らの意思決定で独自に資産を取得・運用し、また開発もできる方式を採用しているのだ。いっぽう日本のREITは、REIT自体には意思決定能力はなく、資産運用会社が不動産に対する投資から運用、売却までのすべての意思決定を行っている。そして、資産運用会社はスポンサーが出資し、社長をはじめとした役員陣もスポンサーから派遣されているのが実態だ。

つまり、REITによる資産の取得や運用にはスポンサー会社からの意向が働きやすい環境にあるということができる。

この恩恵に浴しているのが、大手不動産会社である。つまり、自らが取得し、開発した不動産の最終出口に常にREITという「心強い出口」を控えさせているのである。以前であれば、不動産会社は自らが原材料である土地等を取得し、自らのリスクで建設した建物で運用し、最終的に売却して利益を計上する場合には、外部の流通市場で行わなければならなかった。

ところが、「傘下の」REITがあれば、常に有力な「買い手」として、自らが投資した不動産を受け取ってもらえるのである。これほど心強い味方はいないということになる。

REITを支えるのが、運用難に悩む地域金融機関や個人投資家である。上場REITの投資口は東京証券取引所に上場され、日々流通している。利回りも平均分配利回りで3.5%ほど。さらに加えて日銀が相場を支えているとなれば「安定した運用先」としてREITが選択されるわけである。

こうしたビジネスモデルの確立は、大手不動産会社にとっては、安心して金融機関から資金を借り受け、不動産に投資し、出口はREITにしっかり受け取ってもらうなかで、大きな収益が期待できる「打ち出の小槌」になった。

警戒すべき兆候

しかし、ビジネスモデルに永遠はない。昨年後半以降いくつか警戒すべき兆候がでてきているのだ。

ひとつめには、常に安定した「出口」が存在した分譲マンションマーケットである。低金利と所得税減免などのあらゆる優遇策を織り込んだ分譲マンション事業に黄色信号がともり始めたのである。あまり取り上げられていないが、首都圏におけるマンション供給量は昨年4万戸ぎりぎりの水準まで落ち込んだ。この数値は、リーマンショック直後の3万6000戸に匹敵する低水準であった。

供給量の減少は、主に建設費の上昇による販売価格の上昇によるものであり、契約率は好調水準である70%を維持したことから、それほど大きな話題とはならなかった。

ところが、今年になって供給量は回復するどころか、さらに落ち込み、不動産経済研究所によれば、1~6月累計で1万4454戸、供給の少なかった昨年上半期を19.8%も下回る衝撃的な数値となった。

これに追い打ちをかけそうなのが消費増税の延期である。販売価格の7割から8割が建物代であるマンションにとって消費増税の影響は大きい。前回の増税時には「駆け込み需要」が発生し、モデルルームに行列ができるなどの珍現象が生じた。今年はその駆け込み需要すら見込めなくなってしまった。

需要を支えてきた中国人などの外国人投資家の動きも今年になって、円高や中国経済の失速などで明らかに色あせてきている。相続対策に熱心な個人富裕層も、タワーマンションによる節税策の封じ込めなども影響して動きが止まっている。マンションの出口が視界不良になっている。

あらゆる成人病が勃発するおそれ

オフィスを中心とした賃貸運用資産にも暗雲が立ち込める。景気はアベノミクスの成果が試練を迎えるなかで、減速感を強めている。東京五輪まではなんとかなるだろう、という薄弱な根拠で、都心部には今後、「航空母艦」のような巨大ビルが林立する予定だ。

日本の多くの大企業は今では海外でその多くの収益を稼ぎ出している。国内に多くのオフィス需要はもともと期待できない。オフィスについても今後、供給過多から賃料は弱含みで推移するであろうことは容易に想像できる。当たり前だが、賃料が下がれば、利回りが落ちる、利回りが落ちれば価格が下がる。

そのとき、今まで通りREITが出口として強力な助っ人として存在し続けるだろうか。REITはいくらスポンサー会社の意向をくみ取るものといっても、上場法人である。マーケットがそっぽを向き、投資家がNOを突き付ければ、言うことを聞いたはずのREITが機能するかどうかはわからない。

国が総力を挙げてきた日本経済好調のための演出は、そろそろ役者が尽き終幕が近づいているのかもしれない。そのとき、REITやマンション購入者といった出口をなくした不動産会社は、膨らみ切ったバランスシートを抱えてどこにいくのだろうか。わずかでも金利が上昇すれば、あらゆる成人病が勃発するであろうことは想像に難くない。

「不動産は好調で、今はあまり売却しなくても利益が計上できる」という不動産会社幹部のコメントは、刻々と迫りくる嵐の前で「まだ魚は獲れるはず」と言って漁を続ける漁師の気持ちと似ているのかもしれない。

金森